الاستثمار في دبي

استثمر بذكاء اليوم من أجل غد أفضل

- لا توجد رسوم خفية

- عوائد أعلى

- خيارات الاستثمار المرنة

Get AED 1 Million Returns*

ما هي خطط الاستثمار؟

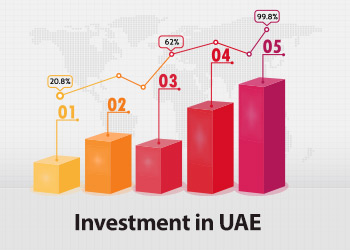

من اللافت للنظر أن نشهد نمو دبي من ميناء هادئ إلى مدينة صاخبة ظهرت كمركز أعمال في الشرق الأوسط. بعد خمسين عامًا فقط من اليوم ، كانت دبي ميناء صيدًا صغيرًا هادئًا كان بمثابة بوابة بين العالم الشرقي والعالم الغربي. مباشرة من أرض الرمال إلى مركز الأعمال المعاصر إلى منزل شركة مرموق تقريبًا ، وقد قطعت دبي شوطًا طويلاً.

مع نمو دبي ، نما سوق الاستثمار أيضًا بشكل كبير مما جعل المدينة مركزًا للتجارة والاستثمارات. أدرك المستثمرون من جميع أنحاء العالم أهمية دبي واستثمروا مبالغ ضخمة من رأس المال في المنطقة مما أدى إلى ظهور الصناعات في الشرق الأوسط.

هناك عدة أسباب وراء نمو سوق الاستثمار في دبي ، والسبب الرئيسي منها هو نظام الضرائب المتساهل الذي يعزز الأنشطة التجارية والتجارية في المنطقة. من الحقائق المعروفة أن دبي هي موطن لأكبر عدد من المغتربين في العالم. يهاجر عدد كبير من المغتربين من بلدانهم الأصلية بحثًا عن فرص عمل أفضل في الإمارات العربية المتحدة. بغض النظر عما إذا كان المرء مغتربًا أو إماراتيًا ، فإن دبي لديها ما تقدمه لكل مستثمر.

أنواع الاستثمار في دبي

إن سوق الاستثمار في دبي متنوع للغاية ومليء بعدد كبير من الخيارات للمستثمرين الراغبين في استثمار فائض رأس المال بهدف تنميته. فيما يلي ملخص سريع لأنواع الاستثمارات في دبي-

1. صناديق المؤشرات

صناديق المؤشرات هي صناديق استثمار تحتفظ بكل سهم في مؤشر معين مما يعني أنه بدلاً من محاولة التغلب على المعيار ، تهدف هذه الصناديق إلى عكس المؤشر الذي تتبعه. هذه الصناديق هي واحدة من أفضل الأدوات عندما يتعلق الأمر بإضافة التنويع إلى المحفظة الاستثمارية للفرد. علاوة على ذلك ، تتبع هذه الصناديق أداء السوق بدلاً من محاولة التغلب عليه.

2. العقارات

العقارات من أكثر أشكال الاستثمار الواعدة ، خاصة بالنسبة لسوق الاستثمار في دبي. مع تطور وظهور الأعمال التجارية في المدينة ، ارتفع الطلب على العقارات بشكل كبير خلال السنوات القليلة الماضية. ومع ذلك ، هناك بعض الجوانب السلبية المرتبطة بالاستثمارات العقارية مثل التكلفة الأولية المرتفعة ، ونقص السيولة ، وما إلى ذلك.

3. الذهب

تُعرف دبي أيضًا باسم مدينة الذهب نظرًا لأسواقها الذهبية الشهيرة التي تجذب ملايين السياح وعشاق الذهب من جميع أنحاء العالم. لا يقتصر المعدن الأصفر الثمين على قيمة الزينة فحسب ، بل يعتبر شكلاً رئيسياً من أشكال الاستثمار لكثير من الناس في الجزء الشرقي من العالم. يتمتع الذهب بقدرات فريدة توفر تحوطًا ضد التضخم. علاوة على ذلك ، فإن السيولة العالية لديها تجعلها واحدة من أفضل أدوات الاستثمار لجميع طبقات المجتمع.

يمكن الاستثمار في الذهب على شكل شهادات ، وعملات معدنية ، وسبائك ، وصناديق الاستثمار المتداولة ، وصناديق. عادة ما تكون تقييمات الأسهم العالمية مرتفعة وهو ما يجعل الذهب أصلًا آمنًا في حالة انخفاض قيمة الأصول الأخرى.

4. صناديق الاستثمار

واحدة من أكثر أشكال الاستثمارات متوسطة الأجل شيوعًا وموثوقية ، ليس فقط في دولة الإمارات العربية المتحدة ولكن في جميع أنحاء العالم هي الصناديق المشتركة التي يتم إنشاؤها من خلال رأس المال المجمع الذي تم جمعه من العديد من المستثمرين بهدف زيادة مدخراتهم. تدار الصناديق المشتركة من قبل مديري صناديق محترفين متخصصين في الخدمات المصرفية الاستثمارية. يتم استثمار رأس المال المجمع في أوراق مالية مختلفة قائمة على السوق والتي تدر عوائد يتم توفيرها في شكل توزيعات أرباح للمستثمرين.

5. الأسهم

يعد سوق الأسهم أحد أكثر خيارات الاستثمار ربحًا للمستثمرين في جميع أنحاء العالم. يشير إلى مجموعة البورصات والأسواق التي يتم فيها شراء وبيع وتداول أسهم المؤسسات والشركات المملوكة ملكية عامة. غالبًا ما يتم استخدام مصطلحات سوق الأوراق المالية والبورصة بالتبادل

6. خطة الاستثمار المنهجي (SIP)

خطة الاستثمار المنتظمة المعروفة باسم SIP هي نوع من أدوات الاستثمار حيث يقدم المستثمرون مساهمات منتظمة يتم استثمارها في أوراق مالية مختلفة قائمة على السوق لتحقيق عوائد. تتمثل إحدى الفوائد الأساسية للاستثمار في SIP في أنه يمكن للمستثمرين الادخار بانتظام حتى مع وجود مبالغ صغيرة من رأس المال.

7. السندات

تعد السندات الوطنية خيارًا استثماريًا مثاليًا نظرًا لما توفره من سيولة وأمان ومعدل عائد أفضل قليلاً. من السهل الاستثمار في السندات الوطنية. في معظم الحالات ، تكون فترة الاحتفاظ بالسندات الوطنية 3 أشهر يمكن بعدها استردادها.

نصائح استثمارية للمبتدئين

1. استثمارات صغيرة الأجل

تنفيذ استثمارات صغيرة الأجل بهدف تحقيق أهداف قصيرة الأجل. يجب أن تكون المدخرات في هذا النهج استثمارات سيولة للغاية. يجب أن يكون الغرض الرئيسي الذي يخدمه هذا النهج هو تجنب الاقتراض والذعر أثناء أي طوارئ مالية. يجب أن يكون الغرض الرئيسي هو السيولة وليس تحقيق عوائد عالية. يوفر الاستثمار في الصناديق شديدة السيولة عوائد منخفضة للغاية. الأشخاص الذين ليس لديهم مدخرات كافية في المجموعة الأولى ينتهي بهم الأمر بالاقتراض عن طريق القروض أو بطاقات الائتمان.

من أجل التأكد من اختيار المستثمرين الراغبين لأداة الاستثمار المناسبة ، توصلنا إلى قائمة ببعض أفضل الاستثمارات الصغيرة في دبي ، وهي كالتالي:

- سندات

- الودائع الثابتة

- حساب بنك التوفير

- صناديق الاستثمار

- مخازن

- رشفة

2. تنويع المحفظة الاستثمارية

تعد إضافة التنويع إحدى الاستراتيجيات الهامة التي تساعد المستثمرين على إدارة محافظهم ضد المخاطر المختلفة. يشير تنويع المحفظة إلى عملية اختيار أنواع مختلفة من الأوراق المالية والاستثمارات التي ترتبط عكسيا ببعضها البعض. عندما يستثمر المستثمر في أوراق مالية مختلفة لا ترتبط ارتباطًا مباشرًا بكل منها ، يكون هناك أمان ودرجة المخاطر المرتبطة به منخفضة إلى حد كبير.

يجب على المستثمرين دائمًا تنويع استثماراتهم للتأكد من أن محفظتهم آمنة ضد ضربات عدم اليقين. وفقًا للخبراء الماليين ، يعد التنويع استراتيجية رائعة للمستثمرين الذين يتطلعون إلى تقليل درجة المخاطر المرتبطة بمحفظة استثماراتهم. عادةً ما تتضمن عملية التنويع الاستثمار في أدوات السوق المختلفة التي تقلل من المخاطر.

كيف تختار أفضل استثمار في دبي

ستساعدك الخطوات التالية على اختيار أفضل الاستثمارات في دبي:

- قم بتقييم أهدافك طويلة وقصيرة المدى جنبًا إلى جنب مع الأفق الزمني والشهية للتعامل مع المخاطر.

- ابحث وابحث عن أدوات الاستثمار التي تتناسب مع قدرتك على التعامل مع المخاطر وتحقق أهدافك.

- قارن أدوات الاستثمار المختلفة على أساس عوامل مختلفة مثل تكلفة الاستثمار ، والأفق الزمني ، ودرجة المخاطرة ، والعوائد ، وما إلى ذلك.

- حاول تجنب أدوات الاستثمار ذات العوائد المرتفعة إلى جانب درجة عالية من المخاطر حيث يوجد احتمال أن ينتهي الأمر بالمستثمر إلى خسارة رأس ماله.

- اطلب المشورة من خبير مالي ثم استكمل قرارك.

لماذا الاستثمار في دبي

كما ذكرنا سابقًا ، برزت دبي كعاصمة الأعمال لدولة الإمارات العربية المتحدة التي تضم تقريبًا كل شركة رائدة في العالم. مع تطور الأعمال والصناعات في دبي ، كان هناك ارتفاع هائل في قطاعات الاستثمار التي تمكنت من جذب عدد كبير من المستثمرين في الإمارات العربية المتحدة. سبب رئيسي آخر يجعل دبي جنة مطلقة للمستثمرين هو نظامها الضريبي. دبي منطقة معفاة من الضرائب ولا تفرض ضرائب على مكاسب رأس المال والدخل ، وبالتالي تبين أن الاستثمار في دبي مفيد للغاية مقارنة بالمناطق الأخرى في الشرق الأوسط.

بصرف النظر عن كونها مدينة الذهب ، تشتهر دبي بأسلوب حياتها الفاخر ومراكز التسوق ومعدلات الجريمة المنخفضة والحياة الليلية مما يجعلها المكان المثالي لقضاء الحياة مع العائلة. علاوة على ذلك ، فإن الوضع السياسي في دبي مستقر تمامًا مما يضمن عدم تأثر استثمارك بسبب عدم الاستقرار والاضطرابات الجيوسياسية. يجعلها موقع دبي الجسر بين الأجزاء الشرقية والغربية من العالم.

ميزات وفوائد خطط الاستثمار في دولة الإمارات العربية المتحدة

1. التحوط ضد التضخم

قد ينتهي الأمر بالفرد بسبب التضخم إلى خسارة المال بمرور الوقت ، مما يجعل من المهم استثمار الأموال وتنميتها. معدل العائد المكتسب على الأموال يساعد في التحوط ضد التضخم منذ زيادة قيمة الأموال

2. يبني الثروة

الاستثمار هو مفتاح بناء الثروة. هناك طرق عديدة للاستثمار في السوق. ومع ذلك ، يجب على المرء أن يضع خطة استثمار مناسبة تلبي الأهداف والاحتياجات.

3. التقاعد السلس

يمكن تحقيق تقاعد سلس بأموال كافية عن طريق زيادة أموال الفرد. كلما زاد مبلغ الاستثمار ، زادت الفائدة المركبة.

4. تحقيق الأهداف المالية

يمكن للمرء حتى أن يختار الاستثمار من أجل تحقيق هدف مالي مثل شراء سيارة ، وتمويل عطلة الأحلام ، والادخار لتعليم الطفل ، وما إلى ذلك. كلما استثمر المرء المال في وقت مبكر ، كلما كان أسرع في تحقيق الأهداف المالية.

أفضل فرص الاستثمار في الإمارات

هناك العديد من المزودين في دولة الإمارات العربية المتحدة الذين يقدمون فرص الاستثمار ، ومنهم:

| اسم المزود | فرص الاستثمار في الامارات |

|---|---|

| بنك الإمارات دبي الوطني |

|

| مصرف أبوظبي الإسلامي |

|

| راك بنك (راك إنفست) |

|

| HSBC |

|

| بنك أبوظبي التجاري |

|

الهدف من خطط الاستثمار

تتزايد آليات الاستثمار في السوق يوما بعد يوم. ومع ذلك ، يمكن تصنيف كل أداة استثمار إلى ثلاث خصائص أساسية ولكنها مهمة: الأمان والنمو والدخل. تتوافق هذه الخصائص مع أهداف المستثمر. بينما يمكن للمستثمر أن يكون لديه أكثر من هدف من الأهداف المذكورة أعلاه ، فإن نجاح أحد الأهداف يأتي على حساب الآخر.

أمان

القول بأنه لا يوجد استثمار آمن تمامًا هو قول صحيح. ومع ذلك ، من الممكن أن يقترب المرء من الأمان الكامل لصناديق الاستثمار عن طريق أخذ الأوراق المالية الصادرة عن الحكومة في الاقتصادات المستقرة أو عن طريق الحصول على سندات الشركات الصادرة عن الشركات الكبيرة المستقرة. هذه الأوراق المالية هي أفضل وسيلة لتحقيق الاستقرار في رأس المال مع الحصول على عائد ثابت.

نمو

تشير مكاسب رأس المال إلى المكاسب المكتسبة إذا تم بيع الورقة المالية بسعر أعلى من السعر الذي تم شراؤها به. لذلك ، لا يتوقع المستثمرون الذين يسعون لتحقيق مكاسب رأسمالية عوائد ثابتة أو مستمرة من الاستثمارات في المحفظة ، بل يسعون بدلاً من ذلك إلى تحقيق نمو طويل الأجل.

دخل

يُطلب من المستثمرين الذين يسعون للحصول على عوائد أعلى التضحية بالأمان ، حيث أن الاستثمارات الأكثر أمانًا هي غالبًا تلك التي تقدم أقل عوائد. ترتبط المخاطر بشكل مباشر بالعائد ، وبالتالي ، كلما زادت المخاطر ، زاد العائد المعروض.

هناك أيضًا أهداف ثانوية مثل السيولة. العديد من الاستثمارات في السوق غير سائلة بشكل معقول ، ولا يمكن بيعها على الفور وتحويلها إلى نقد بسهولة. هناك قدر معين من الدخل أو نمو رأس المال يجب التضحية به من أجل تحقيق السيولة.

نصائح لاختيار أفضل استثمار في الإمارات

استخدم هذه الخطوات الرئيسية للعثور على أفضل استثمار في الإمارات العربية المتحدة:

أهداف وغايات واضحة

من المهم أن يأخذ المستثمر بعض الوقت ويفكر في توقعاته من الاستثمار. إن إدراكك للمتطلبات والرغبة في المخاطرة يساعد في الحصول على الريادة في صناعة الاستثمار.

أفق زمني

من المهم أن يعرف المستثمر متى يهدف إلى استعادة الأموال المستثمرة. يختلف الإطار الزمني وفقًا للأهداف المالية ، مما يؤثر على مستوى المخاطرة التي يمكن للفرد تحملها.

تنويع المحفظة

يتمثل الدور الرئيسي للاستثمار في تنويع المحفظة الاستثمارية بالأوراق المالية التي ترتبط ارتباطًا سلبيًا. يساعد التنويع في الحفاظ على التوازن بين العائد والمخاطر من خلال توزيع الأموال.

راجع الرسوم

هناك رسوم تدخل في أي نوع من الاستثمار. من المهم البحث بشكل صحيح عن الرسوم التي ينطوي عليها أي نوع من الاستثمار ، وما إذا كانت معقولة.

مراجعة مع الوقت

يجب مراجعة الاستثمارات مع مرور الوقت ، خاصةً عندما يتجاوز المرء المعالم المهمة في الحياة. هذا يساعد في ضمان أن استثمارات المستثمر تتناسب مع وضعه المالي الحالي ومتطلباته.

كسب المال في الوقت الحاضر لا يكفي لأنه قد لا يكون كافيا لتحقيق الأهداف المالية للحياة. لذلك ، من المهم استثمار الأموال. الأموال الموجودة في البنك كمدخرات تشبه السماح لفرصة لكسب المال بالمرور. من المهم أن تستثمر بذكاء في الخطط المختلفة المتاحة في السوق وفقًا للخطط المناسبة لأهدافك

من خلال اختيار أفضل خطة ، يمكن للمرء أن يحقق أقصى عوائد على المدى الطويل ، والتي يمكن تجميعها كثروة لتحقيق أهداف مالية كبيرة في المستقبل.

غالبًا ما يتم استخدام المصطلحين "الادخار" و "الاستثمار" بالتبادل. ومع ذلك ، كلاهما ليسا متماثلين. المدخرات هي شكل من أشكال الحساب الذي لا ينطوي على مخاطر. الفائدة المكتسبة هي على المال الذي يتم توفيره ، وهناك عوائد مضمونة. إنه مثالي لمن يريد الادخار لغرض قصير المدى.

حيث تهدف خطط الاستثمار إلى تكوين الثروة على المدى الطويل. ومع ذلك ، فإن المخاطر في هذه الخطط أعلى ، وهذا هو سبب ارتفاع العوائد المحتملة. في هذا ، يتم استثمار أموال المستثمر في أنواع مختلفة من الأدوات الاستثمارية التي لديها احتمالية تحقيق عوائد عالية في المستقبل.

كلما بدأ الاستثمار مبكرًا ، زادت فرص الاستفادة على المدى الطويل. أفضل سن لبدء الاستثمار هو عندما تبدأ في جني دخل ثابت. من خلال الاستثمار في سن مبكرة ، يمكنك الاستفادة من الفائدة المركبة الأعلى. كما أنه يساعد في تعويض أي خسائر تنشأ بسبب ظروف السوق.

ينمو سوق الاستثمار يومًا بعد يوم مع الابتكارات والمنتجات الجديدة. تختلف متطلبات الأهلية للاستثمار في أنواع مختلفة من أدوات الاستثمار حسب مقدمي الخدمة في الإمارات العربية المتحدة.

أفضل استثمار في الإمارات للوافدين هو الأسهم والسندات والعقارات والذهب والصناديق المشتركة في الإمارات العربية المتحدة أو أنواع الصناديق الأخرى.

More From Investment

- Recent Articles

- Popular Articles